Libra-Reihe (2 von 4): Szenarien der volkswirkschaftlichen Auswirkungen

Seit einiger Zeit beschäftigen sich die Kollegen aus dem DZ BANK Research intensiv mit Kryptowährungen. In einer vierteiligen Serie stellen wir die Publikation „Libra: Großangriff auf die Zentralbanken dieser Welt?“ von unserem Analysten Sören Hettler vor. Nach den Grundlagen und Ausgestaltung der Facebook-Währung in Teil 1 beschäftigt sich Sören in Teil 2 mit möglichen Szenarien der volkswirkschaftlichen Auswirkungen.

Die drei Funktionen des Geldes: auf das Vertrauen kommt es an

Immer wieder ist zu lesen, dass Libra – übrigens genauso wenig wie Bitcoin & Co. – überhaupt keine (Welt-) Währung darstellen könne. Schließlich werde der Begriff im engeren Sinne für ein „gesetzliches Zahlungsmittel“ innerhalb der Grenzen eines Staates oder Währungsraums genutzt, für das eine Annahmepflicht vorgeschrieben ist. Das mag richtig sein, dürfte aber für die Frage, ob Facebooks Stable Coin das Potenzial hat, sich als allgemein genutztes Geld und Zahlungsmittel durchzusetzen, ziemlich unerheblich sein.

Von Bedeutung ist da schon eher, ob Libra in der Lage sein wird, die drei wesentlichen Funktionen zu erfüllen, die Geld – egal ob privat oder öffentlich, analog (Papier, Zigarette) oder digital – nach vorherrschender Meinung auszeichnen. So sollte jede Form von Geld ein Tausch- und Zahlungsmittel, eine Recheneinheit sowie ein Wertaufbewahrungsmittel sein. Ersteres ist gegeben, wenn das Medium den Austausch von Gütern und Finanztransaktionen, wie die Kreditvergabe und -tilgung, vereinfacht. Um als Recheneinheit zu gelten, muss das Geld als zentrale Bezugsgröße fungieren und Güter- sowie Vermögenswerte vergleichbar machen. Die Funktion als Wertaufbewahrungsmittel ist erfüllt, wenn durch Sparen der Wert über die Zeit konserviert werden kann.

Um diese drei Funktionen erfüllen zu können, muss Libra über zwei wesentliche Eigenschaften verfügen. Zum einen muss die Kryptowährung allgemein akzeptiert werden, zum anderen auf Dauer wertstabil sein. Zentrale Voraussetzung für beide Eigenschaften ist das nachhaltige Vertrauen vonseiten der Bevölkerung in die Kryptowährung. Bei Stable Coins hängt dieses zum einen davon ab, wie glaubwürdig das gegebene Versprechen ist. Das dürfte bei Libra nicht anders sein. Je umfangreicher und liquider der Reservefonds ausfällt und je transparenter dieser verwaltet wird, desto stärker sollte das Vertrauen sein. Zudem spielt die Art der Zusage gegenüber den Libra-Inhabern eine Rolle. Im Optimalfall würde sich der Emittent des Stable Coin dazu bekennen, jederzeit und bedingungslos einen Rücktausch zum ursprünglichen Wert der zuvor eingewechselten, traditionellen Währung vorzunehmen.

Schwachstellen gibt es mit Blick auf Libra vor allem bei der „Rücktauschzusage“. So soll der Stable Coin nicht direkt an das Konsortium zurückgegeben werden können. Vielmehr ist nach bisherigem Stand eine Abwicklung über Börsen geplant. Zudem besteht für den Libra-Besitzer ein Wechselkursrisiko. So mag zwar der Wert des Stable Coin gegenüber dem Währungskorb aus traditionellen Währungen konstant gehalten werden. Sollte eine traditionelle Währung (z.B. CHF) jedoch in der Zeit zwischen Umtausch in Libra und Rücktausch (in CHF) an Wert gewinnen, würden damit Wertverluste für den zwischenzeitlichen Libra-Besitzer einhergehen. Schließlich hätte der Währungskorb (USD, EUR,…), an den Libra gebunden ist, diese (CHF-)Aufwertung nicht mitgemacht (und folglich gegenüber dem Franken an Wert verloren).

Allgemeine Akzeptanz benötigt einen Mehrwert für den Nutzer

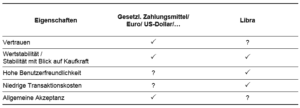

Die Generierung von Vertrauen ist lediglich eine notwendige Vorbedingung. Für die Verbreitung und allgemeine Akzeptanz benötigt Libra zusätzliche positive Eigenschaften. Schließlich muss die Kryptowährung mit bereits etablierten, verbreiteten Währungen in den einzelnen Ländern – dies kann in Schwellenländern mit schwachen Währungen auch der US-Dollar sein – konkurrieren. So sind beispielsweise die Stabilität mit Blick auf die Kaufkraft (niedrige Inflation der Güterpreise) und die Sicherheit als Mittel der Wertaufbewahrung (z.B. keine übermäßigen Kursverluste gegenüber anderen Währungen) aus Sicht der Nutzer wichtige Aspekte, die Libra zwar grundsätzlich erfüllen kann. Einen Mehrwert gegenüber stabilen traditionellen Währungen, würde die Kryptowährung damit jedoch nicht bieten, sodass der Anreiz für die Bürger, auf die Facebook-Währung umzusteigen begrenzt bliebe. Und so angeknackst ist das Vertrauen in das etablierte Geld- und Finanzsystem trotz aller vergangenen Krisen und der anhaltend ultra-expansiven Geldpolitik dann doch noch nicht, dass das Gros der Weltbevölkerung verzweifelt auf der Suche nach einer (privaten) Alternative wäre.

Libra muss „besser“ sein als traditionelle Währungen – Nutzenfunktionen im Fokus

Quelle: DZ BANK Research

Einen Vorteil aus der Sicht der Bürger könnte Libra bei den Themen Benutzer-freundlichkeit und Transaktionskosten bieten. Gerade bei grenzüberschreitenden Zahlungen will die Facebook-Währung über einen Zeit- und Kostenvorteil gegenüber den aktuell gängigen Verfahren verfügen. Zudem ist nicht auszuschließen, dass es Nutzer als angenehm erachten, ihre Zahlungen über eine Anwendung am Mobiltelefon durchzuführen – insbesondere eine, die sie bereits gewohnt sind. Hierfür bräuchte es zwar weder ein neues Bezahlsystem noch eine private Kryptowährung. Je nach Verbreitungsgrad kann es für einen Nutzer jedoch sinnvoll sein, Libra gegenüber einer anderen Währung zu bevorzugen.

Nicht auszuschließen ist zudem, dass die an Libra beteiligten Unternehmen zusätzliche Anreize für ihre Kunden schaffen, mit der Kryptowährung zu bezahlen. Denkbar sind Rabatte auf den Endpreis von Taxifahrten (Uber) oder Telefonrechnungen (Vodafone), sofern nicht Euro, Dollar, Peso, Forint & Co., sondern Libra genutzt wird. Bei den angestrebten 100 Teilnehmern des Libra-Konsortiums, die zumindest teilweise über eine weltweite Präsenz verfügen werden, könnte dies zumindest einen positiven Beitrag zur Verbreitung der Kryptowährung leisten.

Volkswirtschaftliche Auswirkungen Libras – es kommt drauf an!

Die volkswirtschaftlichen Effekte Libras, von national bis global, lassen sich nicht ohne weiteres erfassen. Zu früh ist das Stadium, in dem sich die Kryptowährung derzeit befindet, zu unterschiedlich sind die Voraussetzungen, auf die Libra in den einzelnen Ländern und Regionen trifft. Bei letzterem Punkt ist zunächst nach der Reputation des jeweils vorhandenen gesetzlichen Zahlungsmittels (stabil vs. schwach) zu unterscheiden. Bei den als stabil geltenden Währungen sollten die Auswirkungen für die zugehörigen Volkswirtschaften zudem davon abhängen, ob sie Bestandteil des dem Reservefonds zugrundeliegenden Währungskorbes sind oder nicht.

Die potenziellen Konsequenzen von Libra auf Staaten und Zentralbanken müssen darüber hinaus danach beurteilt werden, wie und wofür die Kryptowährung vorrangig eingesetzt wird. So dürften die Auswirkungen ausgeprägter ausfallen, je weiter Libra über die Form eines reinen Transaktionsinstruments hinausgeht und beispielsweise für die Preis- und Lohnsetzung oder die Kreditvergabe genutzt wird.

Variante 1: Libra lediglich als eines von diversen Transaktionsmedien

Etwas salopp formuliert besteht ein wesentliches Ziel von Libra laut zugrundeliegendem Weißbuch darin, „die Welt ein Stück besser zu machen“. Menschen, die bislang keinen oder nur einen teuren Zugang zu Zahlungs- und Finanzdienstleistungen haben, sollen beispielsweise die Möglichkeit erhalten, Geld einfach und schnell transferieren zu können. Genannt wird in diesem Zusammenhang u.a. der Arbeiter im Ausland, der Geld an die Familie in der Heimat versenden will. Schließlich seien weltweit 1,7 Mrd. Erwachsene vom Finanzsystem ausgeschlossen, obwohl zwei Drittel von ihnen über ein Mobiltelefon mit Internetanschluss verfügten. Eine Überweisung soll mit Libra so einfach werden, wie das „sekundenschnelle Versenden von Nachrichten an Freunde in aller Welt“.

Damit wäre Libra zunächst einmal „nur“ ein Zahlungsdienstleister auf Basis einer neuen Kryptowährung und würde vorrangig einen weiteren Konkurrenten in einem bestehenden Markt darstellen. Im vereinfachten Fall würden Nutzer im ersten Schritt ihre heimische Währung (bspw. ZAR) in Libra wechseln und eine Überweisung in Libra vornehmen. Sofern der Empfänger die eingehenden Libra im zweiten Schritt zeitnah in dieselbe Währung (in diesem Fall ZAR) zurücktauscht, dürften sowohl die Wechselkursrisiken als auch die volkswirtschaftlichen Auswirkungen vernachlässigbar ausfallen. Weder ist ein solcher Prozess besonders innovativ noch ist hierfür eine neue Kryptowährung oder ein spezieller, dahinterliegender Korb mit mehreren Währungen notwendig. Dies gilt auch für den Fall, wenn die Überweisung in einen anderen Währungsraum erfolgt. Schließlich würde Libra auch dann nur als Übertragungsvehikel genutzt.

Variante 2: Libra als Instrument der Wertaufbewahrung

Gerade für Menschen, die sich mit einer schwachen nationalen Währung konfrontiert sehen, könnte es darüber hinaus attraktiv sein, Libra aus Gründen der Wertaufbewahrung zu halten. Sofern die Kryptowährung als stabil(er) angesehen wird und die „Wechselgebühren“ gering ausfallen, würden die Bürger derartiger Währungsräume möglicherweise einen Teil ihres Geldvermögens und ihrer laufenden Einkommen in Libra eintauschen, um den Wert über die Zeit zu konservieren und zu einem späteren Zeitpunkt beim Rücktausch mehr heimische Währung zu erhalten.

Da der Libra-Reservefonds die zufließenden Gelder in „Bankeinlagen und kurzfristige Staatsanleihen in Währungen von stabilen und angesehenen Zentralbanken“ investiert, wären damit zunächst einmal Wechselkurseffekte verbunden. Das höhere Angebot schwacher Währungen in Kombination mit einer zunehmenden Nachfrage nach Libra führt über den Umweg der Libra-Association zu einem Kapitalexport in Gebiete mit stabilen Währungen, die im Währungskorb der Kryptowährung vertreten sind. (Abgemildert würde dieser Effekt, wenn in Schwachwährungsländern vorrangig andere stabile Währungen wie beispielsweise US-Dollar durch Libra substituiert würden.)

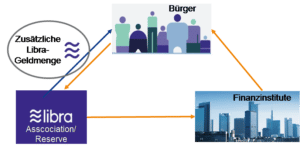

Für Länder und Regionen, deren Währungen in der Reserve der Kryptowährung vertreten sind, sollten entsprechende Überlegungen hingegen vernachlässigbar sein. Zum einen ist der Anreiz, das eigene, gängige gesetzliche Zahlungsmittel aus Gründen des Werterhalts in Libra umzutauschen, für die Bürger dieser Nationen gering. Schließlich verfügen sie bereits über eine „stabile Währung“. Zum anderen dürfte die Nachfrage nach Euro, Dollar & Co. zunächst unberührt bleiben. So werden zwar in diesen Währungen denominierte Einlagen von den Nutzern aufgelöst und in Libra gewechselt. Über den Umweg der Libra-Association fließt dieses Geld aber zurück in das heimische Finanzsystem und wird wiederum in Bankeinlagen oder kurzlaufenden Staatsanleihen gehalten, was bei Letzteren tendenziell zu niedrigeren Renditen führen kann.

Bei Korbwährungen fliessen Libra-Investitionen teils über Reserve zurück.

Quelle: DZ BANK Research, libra.org

Variante 3: Libra als Zahlungsmittel im täglichen Gebrauch…

Eine andere Dimension würde Libra erfahren, wenn die Kryptowährung Einzug in den alltäglichen Gebrauch halten würde, also beim Bezahlen des regulären Einkaufs, der Taxifahrt oder des morgendlichen Kaffees beim Bäcker genutzt würde. Die Nutzer könnten in diesem Fall dazu übergehen, die eigene Währung mehr und mehr durch Libra zu ersetzen. Über die Zeit könnte – gerade in Schwachwährungs-ländern, aber womöglich auch im Falle etablierter Währungen – sogar die Lohn- und Preissetzung auf Libra-Basis erfolgen.

Für die Zentralbanken der betroffenen Länder würde eine derartige Entwicklung ein erhebliches Problem mit Blick auf das Erreichen des primären Ziels der Preisniveaustabilität darstellen. Verliert das heimische Geld im Zahlungskreislauf an Bedeutung, hat dies Auswirkungen auf die Schlagkraft der Geldpolitik. Dies gilt vor allem für das Instrument der Geldmengensteuerung. Schließlich hat die Zentralbank lediglich Einfluss auf das Geldangebot der zugehörigen Währung, nicht aber über den Umfang der in der Volkswirtschaft umlaufenden Libra. Als Konsequenz könnte sich die Notenbank beispielsweise gezwungen sehen, die heimische Geldmenge zugunsten der Kryptowährung zu reduzieren, um einen übermäßigen Preisdruck zu verhindern. Im umgekehrten Fall sollte es schwieriger werden, einen inflationären Impuls über eine Erhöhung der Geldmenge, beispielsweise in Form eines Wertpapierankaufprogramms, zu erzeugen.

Zusätzliche Libra-Geldmenge erhöht Gesamt-Geldmenge der Volkswirtschaft

Quelle: EZB, DZ BANK Research, libra.org

Die Situation wird auch dadurch nicht einfacher, dass die meisten Zentralbanken in den vergangenen Jahren dazu übergegangen sind, ihre Geldpolitik nicht mehr vorrangig anhand der Geldmenge, sondern auf Basis der vorherrschenden Inflationserwartungen zu steuern („Inflation Targeting“). Schließlich fußt diese geldpolitische Strategie darauf, dass die Preisgestaltung und Erwartungsbildung im Land in heimischer Währung erfolgt. Würde diese durch Libra zunehmend abgelöst, ist nicht nur die Aussagekraft der auf Basis des gesetzlichen Zahlungsmittels erfassten Inflationsrate eingeschränkt. Darüber hinaus dürften auch das Konsumverhalten der Bürger sowie deren Inflationserwartungen vorrangig durch die Kryptowährung geprägt sein. Dies schränkt die Einflussmöglichkeiten der Notenbanken ein, die wirtschaftlichen Rahmenbedingungen über Veränderungen des Leitzinses zu steuern.

Egal ob nun Geldmengensteuerung oder Inflation Targeting, den nationalen Zentralbanken gingen bei einer bedeutenden Verbreitung und großflächigen Akzeptanz von Libra zentrale Elemente der geldpolitischen Strategie und des vorhandenen Instrumentariums verloren. Im Ergebnis besteht die Gefahr, dass weder bei einer zu überhitzen drohenden heimischen Wirtschaft restriktiv noch in Schwächephasen stützend eingewirkt werden kann, da der geldpolitische Transmissionsmechanismus nicht mehr ausreichend funktioniert.

Das bedeutet nicht, dass die geldpolitische Kompetenz in diesem Fall auf die Libra-Association übergehen würde. Schließlich werden Libra nur in dem Umfang geschaffen, wie diese mit Euro, Dollar & Co. unterlegt sind. Vielmehr gewinnt die Ausrichtung der Zentralbanken, deren Währungen Bestandteil der Reserve der Kryptowährung sind, global an Bedeutung. Da diese ihre Geldpolitik vorrangig auf die heimischen Gegebenheiten ausrichten, können Konjunkturzyklen in anderen Ländern sogar noch verstärkt werden.

Nicht nur für die Geldpolitik, sondern auch für die staatliche Finanzierung hätte eine zunehmende Verbreitung von Libra Konsequenzen. Auf der einen Seite könnten viele Kassenhüter aus Ländern, deren Währungen nicht im Korb vertreten sind, Schwierigkeiten bekommen, in nationaler Währung denominierte Wertpapiere abzusetzen, und dadurch gezwungen sein, auf die Korbwährungen hinter Libra oder sogar die Kryptowährung selbst auszuweichen. Auf der anderen Seite würden sich Staaten, deren Währungen Teil der Libra-Reserve sind, wohl über zusätzliche Nachfrage zumindest nach kurzlaufenden Anleihen freuen können.

Ein weiterer Aspekt, den es sowohl für die Zentralbanken als auch für die politische Führung von Ländern im Falle eines verbreiteten Einsatzes von Libra zu berücksichtigen gilt, ist der Fall einer Libra-Krise. So ist die Kryptowährung zwar als Stable Coin konzipiert und mit stabilen Vertretern des Devisenmarktes unterlegt. Eine Garantie für einen stabilen Kurs gibt es dennoch nicht. So könnte das Vertrauen der Libra-Nutzer belastet werden, wenn wichtige Mitglieder des Systems ausfallen oder ein Datenskandal die Runde macht. Darüber hinaus sind aufkeimende Zweifel an der Werthaltigkeit des Reservefonds nicht gänzlich auszuschließen. Preisschwankungen bei den Staatsanleihen oder eine befürchtete Instabilität der Finanzinstitute, bei denen die zugehörigen Einlagen gehalten werden, könnten hierfür Auslöser darstellen.

Dass auch die feste Anbindung an einen stabilen Wert oder eine entsprechende Währung nicht vor auftretenden Spannungen schützt, haben Erfahrungen beim Goldstandard oder bei sogenannten Currency Boards gezeigt. Während bei traditionellen Währungen die zugehörigen Zentralbanken beruhigend einwirken können, existiert diese Instanz bei Libra nach den vorliegenden Plänen nicht. Weder sind Zinszahlungen für die Nutzer vorgesehen, über die eine Stabilisierung der Nachfrage erfolgen könnte, noch ist eine Variation der Geldmenge durch die Organisation hinter der Kryptowährung angedacht.

Fraglich ist zudem, welchen Schutz die Reserve im Extremfall wirklich bietet. Unter der nicht gerade abwegigen Annahme, dass die an Libra beteiligten Unternehmen ihr Engagement mit einer Gewinnabsicht verbinden, haben sie einen Anreiz, einen möglichst großen Teil der zufließenden finanziellen Mittel in verzinste Wertpapiere anzulegen. Bei einem Run auf die Kryptowährung müssen diese schlagartig verkauft werden, was – je nach Umfang des Reservefonds – zu Kursverlusten bei den Anleihen am Geldmarkt führen kann. Entsprechende Einbußen hätten das Potenzial, die Zweifel der Nutzer an der Werthaltigkeit der Kryptowährung weiter zu befeuern – ein Teufelskreis, der das Ende von Libra bedeuten könnte.

Eine derartige Krisensituation würde auch bei den Volkswirtschaften, in denen Libra verbreitet genutzt wird, Spuren hinterlassen. Aufgrund der Vermögensverluste bei den Bürgern würde die Konjunktur leiden. Darüber hinaus würde die heimische Währung wohl wieder vermehrt nachgefragt, was zumindest bei den Währungen, die nicht im Reservekorb vertreten sind, zu einer Aufwertung führen sollte und damit einen weiteren dämpfenden Effekt auf die wirtschaftliche Aktivität ausübt. Den betroffenen Zentralbanken bliebe wohl vorrangig der Versuch, über Zinssenkungen die Kreditvergabe und Investitionen im Land anzuregen.

Variante 4: Libra als neues vollumfängliches Geld- und Finanzsystem

Beim Einsatz im täglichen Gebrauch muss für Libra keineswegs Schluss sein. So ist grundsätzlich auch ein eigener Wirtschaftskreislauf mit Kredit- und Kapitalmarkt oder auch der Abschluss von Versicherungsleistungen denkbar. Dass dies durchaus ein Ziel der Initiatoren hinter Libra ist, wird anhand des Weißbuchs deutlich. So werden explizit hohe Gebühren für Kredite kritisiert und der Zugang zu „günstigem Kapital für viel mehr Menschen“ gefordert. Zudem ist die Rede von einem „neuen Ökosystem“ im Finanzdienstleistungsbereich. Auf ein einfaches Bezahlsystem passt dieser Ausdruck sicherlich nicht.

Die Konsequenzen für die Geldpolitik und die Finanzierungsmöglichkeiten der nicht im Libra-Korb vertretenen Staaten dürften zwar prinzipiell ähnlich, aber deutlich gravierender ausfallen. Im Extremfall würden Zentralbanken irrelevant und die eigene Landeswährung gänzlich überflüssig. In einer Finanzkrise stünde dann kein (heimischer) „Lender of Last Resort“ mehr zur Verfügung, der die Banken und Finanzinstitute mit frischer Liquidität versorgen könnte. (Inwieweit das Libra-Konsortium oder die beteiligten Unternehmen bereit wären, mit eigenen finanziellen Mitteln einzuschreiten, bleibt abzuwarten. Verpflichtet wären sie jedenfalls nicht.)

Dies gilt zwar zuallererst für die Nicht-Korbwährungen. Zu sicher sollten sich Euro, Dollar & Co. jedoch auch nicht fühlen. Wenn sich Libra tatsächlich irgendwann in zahlreichen Ländern als Hauptwährung etabliert haben sollte, besteht für die Denker und Lenker hinter der Kryptowährung womöglich die Chance, auf den „stabilisierenden Faktor Reserve“ zu verzichten. Dies mag aktuell zwar nicht offiziell vorgesehen sein. Eine Gruppe gewinnorientierter Unternehmer kann sich eine solche Gelegenheit, sofern sie sich bietet, allerdings kaum entgehen lassen.

Diese Themen interessieren uns

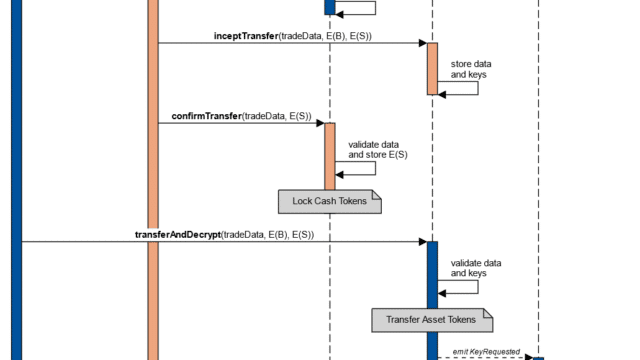

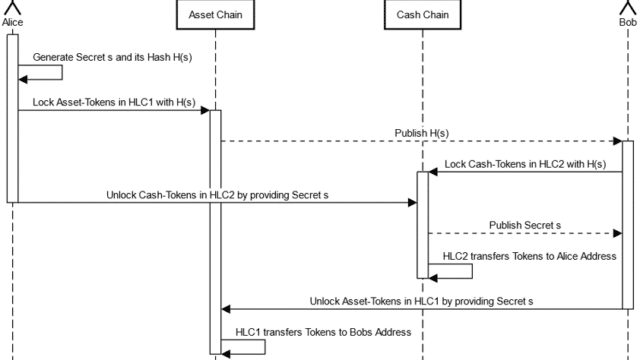

Learnings from ECB Exploratory Phase – Part 2: Review of the HTLC Mechanism

Learnings from ECB Exploratory Phase – Part 1