Digitale Finanzderivate vereinfachen Abwicklung

Unternehmen sichern sich mithilfe von Derivaten gegen Schwankungen auf den Zins- und Devisenmärkten ab. So wichtig diese Finanzprodukte zur Risikoabsicherung auch sind, ihre Abwicklung bleibt trotz zahlreicher Initiativen von Regulator und Finanzindustrie aufwändig und komplex. Eine Projektgruppe der DZ BANK hat nun ein digitales Finanzderivat entwickelt, das vollständig automatisiert abgewickelt werden kann. Der sogenannte Smart Derivative Contract vereinfacht den bisherigen manuell geprägten Abwicklungsprozess von außerbörslich gehandelten Finanzderivaten und minimiert so Risiken.

Ermöglicht werden die „smarten Derivate“ durch die Distributed-Ledger-Technologie. Sie funktioniert wie ein digitales Buchungssystem. Dieses erfasst die Daten von Transaktionen und speichert sie nicht nur an mehreren Orten gleichzeitig, sondern überprüft sie auch automatisch auf Richtigkeit. Den Automatismus machen sich wiederum spezielle Computerprogramme zunutze – sogenannte Smart Contracts. Das ist zunächst einmal nichts weiter als ein digital dargestellter Vertrag, der automatisiert ausgeführt werden kann. Smart Contracts überprüfen die Vertragsbedingungen bei jeder Transaktion selbstständig im Hintergrund. Das klingt kompliziert, doch jeder von uns hat schon mal einen solchen Smart Contract „programmiert“: der Dauerauftrag auf dem Online-Girokonto ist eine sehr einfache Variante dieser smarten Verträge. Ein außerbörsliches Derivategeschäft stellt einen Vertrag zwischen zwei Parteien dar. Mithilfe des Smart Derivative Contracts kann die Abwicklung dieses Vertrages vollständig digital und automatisiert erfolgen.

Einfachere Abwicklung von OTC-Derivaten

Der Smart Derivative Contract funktioniert somit wie eine Art digitaler Rahmenvertrag, der auf jedes herkömmliche außerbörsliche Derivategeschäft angewendet werden kann. Das hat zwei entscheidende Vorteile gegenüber dem bisherigen Vorgehen: einerseits verständigen sich die Vertragspartner auf eine einheitliche Bewertung des Derivategeschäfts und finanzieren anderseits alle anfallenden Zahlungsverpflichtungen und Sicherheitsleistungen – sogenanntes Collateral – vor. Denn der Wert des Derivategeschäfts – und damit die Höhe des Collateral – wird täglich neu berechnet. Grund dafür sind allgemeine Marktschwankungen. Für die Bewertung ziehen die Vertragspartner bislang jedoch nicht selten verschiedene Modelle und Marktdaten heran. Das kann zu unterschiedlichen Marktwerten führen. Uneinigkeit über den Marktwert kann wiederum Collateral-Zahlungen verzögern und so Kontrahentenrisiko aufbauen. Um dies zu verhindern, einigen sich die Vertragspartner beim Smart Derivative Contract bereits vorab auf eine einheitliche Bewertung und vermeiden so eine verzögerte Zahlung. Um darüber hinaus Engpässe durch Zahlungsverzögerungen zu vermeiden, wendet der „digitale Rahmenvertrag“ das Prinzip der Vorfinanzierung an. Ähnlich wie bei einer Prepaidkarte für das Mobiltelefon gibt es nun auch im Derivatehandel keine Transaktion mehr ohne vorher bereitgestelltes Guthaben. Damit werden sowohl die Collateral-Zahlungen als auch alle sonstigen Zahlungsverpflichtungen aus dem Derivategeschäft vorfinanziert.

Die „smarten Derivate“ vereinfachen die bisherige Abwicklung jedoch noch weiter. Aus den Zahlungsverpflichtungen und den täglichen Collateral-Buchungen ergeben sich eine ganze Reihe verschiedener Zahlungsströme. Bislang werden diese unterschiedlichen Zahlungsströme jedoch nicht miteinander verrechnet, sondern separat gebucht. Das ist relativ aufwändig und braucht Zeit, wodurch sich Collateral-Buchungen erneut verzögern können. Das digitale Finanzderivat setzt genau hier an und verrechnet die Zahlungsströme automatisch. Manuelle Transaktionen entfallen damit und das Kontrahentenrisiko aus Derivaten ist so kontinuierlich abgesichert.

Sollte es doch einmal zu Zahlungsschwierigkeiten kommen, legt der Smart Derivative Contract eine automatische Vertragskündigung fest. Kommt der Vertragspartner also seinen Zahlungsverpflichtungen nicht nach oder kann der Automatismus Zahlungen wegen mangelnder Kontodeckung nicht ausführen, sieht das digitale Finanzderivat eine automatische Exit-Option vor: der Vertrag wird schlichtweg aufgelöst. Eventuell anfallende Kosten werden dabei durch eine zuvor hinterlegte Terminierungsprämie gedeckt. Im Handel mit außerbörslichen Finanzderivaten gibt es eine solche automatische Vertragsauflösung bislang noch nicht.

Der Smart Derivative Contract vereinfacht den gesamten Prozess der Derivateabwicklung. Das Projektteam hat nun den Prototyp getestet und konnte damit bereits erste rechtliche und IT-spezifische Fragestellungen lösen. Im nächsten Schritt entwickelt die DZ BANK in Kooperation mit der BayernLB und der Ludwig-Maximilians-Universität München einen betriebsfähigen Interbanken-Prototyp, der an die bankinterne System-Infrastruktur angeschlossen werden kann.

Dieser Gastbeitrag von Dr. Christian Fries, Gruppenleiter Risikocontrolling, und Peter Kohl-Landgraf, XVA-Steuerung im Handelsbereich, erschien am 25. Mai 2019 in der Börsen-Zeitung

Diese Themen interessieren uns

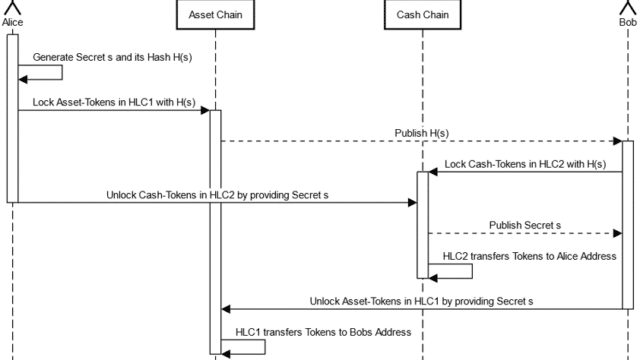

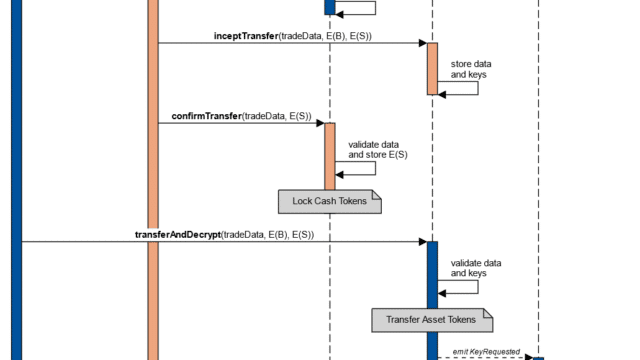

Learnings from ECB Exploratory Phase – Part 2: Review of the HTLC Mechanism

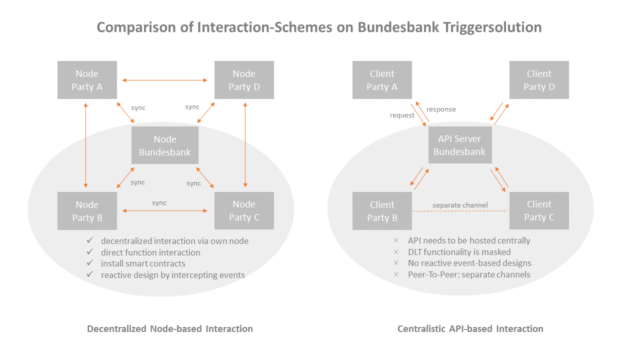

Learnings from ECB Exploratory Phase – Part 1

ANFRAGE zu (Zitat) „Der sogenannte Smart Derivative Contract vereinfacht den bisherigen manuell geprägten Abwicklungsprozess von außerbörslich gehandelten Finanzderivaten und minimiert so Risiken.“

Gute Nachricht, Kollegen,

eine tolle – weil an sich widersprüchliches vereinfachende USP: „einfacher und sicherer“. Dazu nach Finledger

schon wieder ein PRODUKT, das durch Digitalisierungsmöglichkeiten optimiert werden konnte. Der allgemeien Fokus liegt ja eher auf digitalen Services an verscheidenen Stellen der Kundenreise.

Jetzt die ANFRAGE zum Reason Why für die schöne USP:

Wie macht einfacher -> sicherer? Bezieht sich das auf die Reduktion von Fehlermöglichkeiten, die den einzelnen „analogen“ Schritten bei Eingabe und Infotransfer grundsätzlich immer bestanden?

Danke für ein Update dazu und Gruß

HM

Ich würde sagen die Verbesserung geht hier weit darüber hinaus, obwohl man natürlich auf dem Weg dahin viele kleine Prozessschritte mit-automatisieren kann. Die Verbesserung geht darüber hinaus, weil nicht einfach nur der bestehende Prozess an Teilschritten optimiert wird, sondern das Derivat an sich von Grund auf anders definiert wird.

Ich würde dazu folgende Analogie nennen: Angenommen es gäbe nur SmartPhone-Verträge mit Abrechnung pro MB Daten und monatlicher Einzugsermächtigung; dann müsste ich meinen Kindern entweder vertrauen (was ich tue 😉 ) oder komplexe Kontrollmechanismen einrichten. Stattdessen könnte ich aber auch eine völlig neue Form des Vertrages erdenken: die Pre-Paid-Karte. – Die Sicherheit (Kostenkontrolle) der Pre-Praid-Karte entsteht aus einer neuen Vertragsdefinition.

Zurück zur Frage: Bei Derivaten wurde immer mehr Prozesse eingeführt, die die Sicherheit erhöhen sollen. Durch eine andere Vertragsdefinition kann man entweder auf Prozessschritte verzichten oder diese besser automatisieren.

(Ich hoffe das hilft).

CF