„Bei Instant Payments mussten wir eine Vielzahl unserer Grundprinzipien über Bord werfen“

Gespräch* mit Martin Holtmann, Abteilungsleiter Produktmanagement Payments & Accounts in der DZ BANK

Vor drei Monaten sind Instant Payments in der Genossenschaftlichen Finanzgruppe an den Start gegangen. Wie ist es angelaufen?

Richtig, die genossenschaftliche FinanzGruppe ist seit dem 27.11.2018 passiv für Instant Payments erreichbar. Das heißt, die an die DZ BANK angeschlossenen Banken können Echtzeit-Überweisungen von anderen teilnehmenden Banken empfangen und auf den Konten ihrer Kunden gutschreiben.

Wir sind überrascht, wie gut Instant-Payment-Zahlungen angenommen werden. An Wochentagen werden durchschnittlich 10.500 Überweisungen von unseren Systemen verarbeitet, am Wochenende sind es ungefähr die Hälfte. Die Instant-Payment-Zahlungen finden rund um die Uhr statt. Lediglich zwischen zwei und vier Uhr morgens ist die Anzahl der Transaktionen deutlich geringer. Der durchschnittliche Umsatz über alle Verarbeitungstage beträgt rund 800 Euro. Man kann also festhalten: Instant Payments werden ihrem Anspruch, rund um die Uhr verfügbar zu sein, vollumfänglich gerecht.

Sie sagen „passiv erreichbar“ – wann werden wir denn auch aktiv erreichbar sein?

Gemeinsam mit der Fiducia & GAD IT AG arbeiten wir intensiv an der aktiven Anbindung. Ab Mitte Mai sollen nach jetzigem Plan die Volksbanken Raiffeisenbanken in der Lage sein, ihren Kunden Instant Payment Überweisungen anbieten zu können.

Welche Hürden gab es in der Umsetzung und wie sind Sie damit umgegangen?

Martin Holtmann, Abteilungsleiter Produktmanagement Payments & Accounts in der DZ BANK

Mit der Umsetzung von Instant Payments mussten wir eine Vielzahl der Grundprinzipien des bisherigen Massenzahlungsverkehrs über Bord werfen. So bedeutet die Verarbeitung von Instant Payments die Abkehr von der bisher gängigen batchorientierten Verarbeitung: Bislang wurden Aufträge im Massenzahlungsverkehr gesammelt und zyklisch verarbeitet. Jetzt geht es darum, Einzelaufträge innerhalb weniger Sekunden zu initiieren und zu empfangen. Schnelligkeit ist also ein großes Thema! Auch die vollautomatische Embargo- bzw. Sanktionsbearbeitung einschließlich Betrugserkennung muss im Bruchteil einer Sekunde erfolgen, um die neuen zeitlichen Vorgaben zu erfüllen.

Darüber hinaus stellt die allzeitige Verfügbarkeit die Banken vor große technische Herausforderungen, denn nicht nur die Kernanwendung für die Instant-Payments-Verarbeitung muss ständig verfügbar sein, sondern auch weitere, in den Gesamtprozess involvierte Systeme, wie unser Kernbanksystem müssen den neuen Anforderungen gerecht werden. Ich denke in diesem Zusammenhang insbesondere an den Dispositionsprozess, der schnell und stabil sein muss und zwar rund um die Uhr.

Bei der positiven Resonanz könnte man spekulieren, dass Instant Payments schon bald SEPA-Überweisungen ablösen werden.

Ich bin überzeugt, dass dies mittel- bis langfristig der Fall sein wird. Denn Instant Payments gehören einfach in das digitale Zeitalter! In einer Welt, in der es Verbraucher gewohnt sind, über digitale Services und Güter jederzeit verfügen zu können, liefern Instant Payments die logische Antwort im Zahlungsverkehr. Noch weiß allerdings keiner genau, wohin die Reise geht, denn der Erfolg von Instant Payments setzt voraus, dass sich sehr viele Banken im SEPA-Raum dem System anschließen und dass diese Banken gemeinsam mit den Firmenkunden, Händlern und technischen Providern interessante Anwendungsfelder für Instant Payments entwickeln.

Welche Anwendungsfelder meinen Sie genau? Wie können Instant Payments noch attraktiver werden?

Ich denke vor allem an den e-Commerce und den Kartenzahlungsverkehr . Hier wird die Garantie, die bei einer Kartenzahlung vom Kartenherausgeber gegenüber dem Händler ausgesprochen wird, durch eine sekundenschnelle Zahlung ersetzt. Instant Payments bilden somit aufgrund der Schnelligkeit eine hervorragende Grundlage, um klassischen Zug-um-Zug Geschäfte zu realisieren. Auch die Erhöhung der Betragsgrenze, die ja bereits diskutiert wird, kann neue Einsatzgebiete bei der Liquiditätssteuerung im Bereich der Unternehmen eröffnen. Unternehmen werden in die Lage versetzt, sogar untertägig Liquidität gezielt zu konzentrieren. Im Zusammenspiel mit den von der PSD2 geforderten Schnittstellen zu den Banksystemen (XS2A) können hier perspektivisch neue Lösungen für ein europaweites Liquiditätsmanagement entstehen.

Wie ist ihr Fazit nach den ersten drei Monaten? Und was passiert genau bis Mai?

Ich halte eine sowohl passive als auch aktive Teilnahme an Instant Payments für eine richtige und wichtige Entscheidung. Denn sie ein wesentlicher Schritt zur Schaffung eines zukunftsorientierten Zahlungsverkehrs in Europa. Vor diesem Hintergrund laufen derzeit intensive Vorbereitungen gemeinsam mit der Fiducia GAD IT AG, um den angeschlossenen Volksbanken und Kooperationsbanken die aktive Anbindung ihrer Kunden zu ermöglichen. Ab Mai wird dann gemäß der aktuellen Planung auch das Senden von Echtzeitüberweisungen über das Onlinebanking möglich sein.

Diese Themen interessieren uns

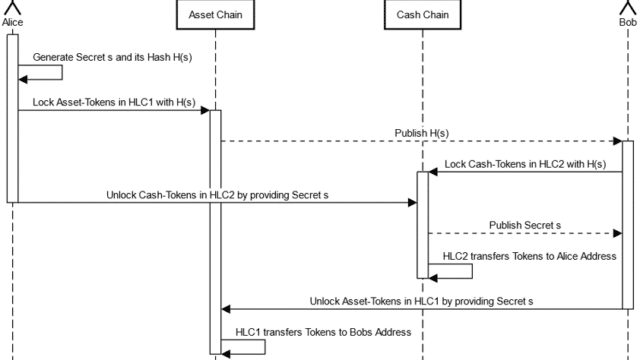

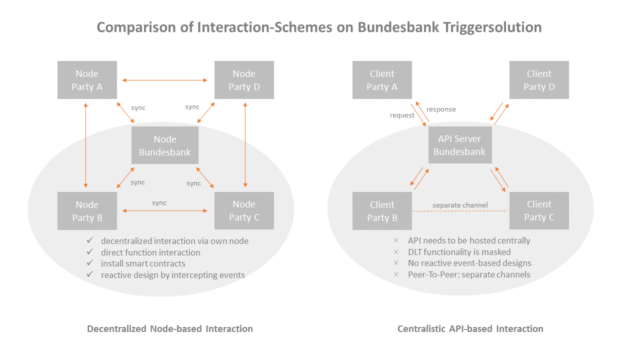

Learnings from ECB Exploratory Phase – Part 2: Review of the HTLC Mechanism

Learnings from ECB Exploratory Phase – Part 1