Nutzungsbasierte Abrechnung: DZ BANK bringt Pay-per-Use auf den Weg

Pay-per-Use ist nicht nur in der Industrie ein Trendthema, es birgt auch für Banken enormes Potenzial. Dahinter verbirgt sich ein nutzungsabhängiges Abrechnungsmodell, bei dem der Kunde nur dann für eine Maschine oder eine Dienstleistung zahlt, wenn er sie tatsächlich genutzt hat und auch nur für den Zeitraum, in dem er sie genutzt hat. Wir haben Nils Brinkhoff aus dem Lösungsmanagement Firmenkunden in TM gefragt, was das mit uns zu tun hat und wie wir damit Geld verdienen können.

Warum ist Pay-per-Use gerade jetzt so ein großes Thema?

Nils Brinkhoff: Verstärkt durch Corona schwankt die Auftragslage bei vielen Unternehmen. Das führt dazu, dass sich beispielsweise Hersteller hochpreisiger industrieller Produktionsmaschinen überlegen, wie sie ihr Geschäftsmodell der neuen Situation anpassen können. Pay-per-Use macht es möglich: Statt ihren Kunden die Maschinen zum vollen Preis zu verkaufen, rechnen Maschinenhersteller nur dann ab, wenn die Kunden die Maschine tatsächlich nutzen.

Klingt revolutionär. Was macht Pay-per-Use denn so spannend für die DZ BANK?

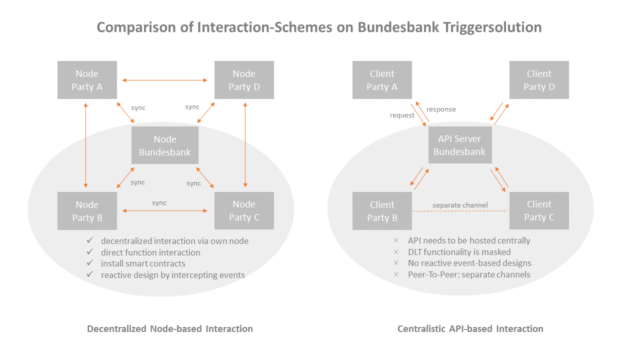

Pay-per-use-Modelle sind für sich genommen nicht wirklich neu, sie kommen schon seit Jahren in Bereichen wie Mietwagen- oder Maschinenverleih zum Einsatz. Dank der Anbindung über das Internet der Dinge (IoT) können inzwischen jedoch Verbrauchs- und andere Daten beinahe in Echtzeit erfasst werden und so völlig neue Abrechnungsmöglichkeiten eröffnen. Da kommen die Banken ins Spiel. Die DZ BANK arbeitet nach dem Start im Innovation LAB der Gruppe seit letztem Jahr mit dem Start-up PayperChain zusammen – einer blockchainbasierten B2B-Plattform, die Maschinenherstellern das Angebot von Abrechnungen von Pay-per-use Modellen ermöglicht. PayperChain, eine Tochter der Simoldes-Group, ist genau für diese Bedürfnisse aus der Industrie für die Industrie entwickelt worden.

Wie funktioniert das genau?

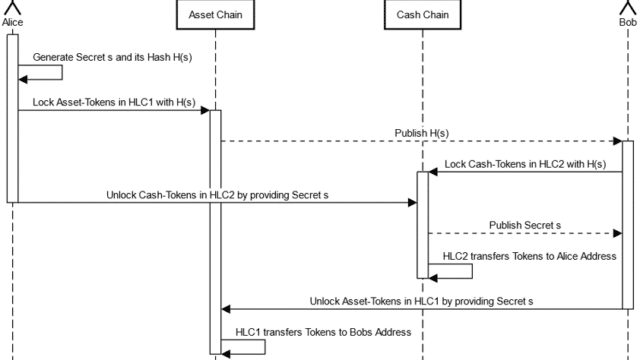

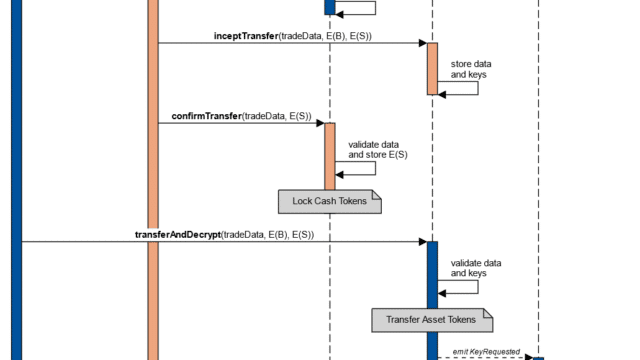

Sobald ein Kunde eine Maschine nutzt, schreibt die Maschine einen Datensatz in die Blockchain. Aus diesem Datensatz geht eindeutig und fälschungssicher hervor, welche Maschine wann welche Leistung erbracht hat. Am Ende des Prozesses steht ein sicherer und automatisierter Abrechnungsprozess für den Kunden. Wir sind damit eine der ersten Banken, die es ermöglicht, Nutzungsdaten von einer Blockchain auf realen Konten abzurechnen. Auch andere Gruppenunternehmen können von dem Modell profitieren.

Wer denn zum Beispiel?

Aus den IoT- und Nutzen-basierten Geschäftsmodellen ergeben sich im Grunde neue Marktchancen für die gesamte genossenschaftliche FinanzGruppe. Aktuell ist zunächst die R+V Versicherung bei dem Modell mit aktiv und nutzt die IoT-Daten um daraus flexible Versicherungsmodelle zu stricken.

Neben dem Abrechnungsmechanismus und den flexiblen Versicherungsangeboten arbeiten wir daran, das Thema mit weiteren Mehrwertlösungen aus der Finanzgruppe zu ergänzen. Damit haben wir uns Ende 2020 im Sprint-Lab beschäftigt. Ergebnis: Potenziale ergeben sich aus einem ganzheitlichen Angebot. Neben Zahlungsverkehr und Versicherung sehen wir auch Chancen für Pay-per-Use im Bereich Finanzierungen. Hierzu führen wir bereits Gespräche im Haus und können uns auch Aktivitäten der Smart Finanz vorstellen. Unterstützt werden wir bei dem Konzept für ein ganzheitliches Angebot von Trainees aus dem Trainee 4.0 Programm.

Und wie können wir mit Pay-Per-Use Geld verdienen?

Industrie 4.0 sowie Entwicklungen zu digitalen Währungen verändern die Beziehung zwischen Bank und Firmenkunden. Wir sind davon überzeugt, dass diese Veränderungen disruptiv sind. Deswegen fangen wir frühzeitig an, uns gemeinsam mit unseren Firmenkunden mit diesen Themen auseinander zu setzen. Wir wollen erst einmal verstehen, welche Bedürfnisse unsere Kunden tatsächlich haben. Darauf basierend können wir Lösungen entwickeln, mit denen sich Geld verdienen lässt. Bis dahin partizipieren wir auf jeden Fall schon einmal von Zahlungsverkehrstransaktionen.

Diese Themen interessieren uns

Learnings from ECB Exploratory Phase – Part 2: Review of the HTLC Mechanism

Learnings from ECB Exploratory Phase – Part 1

Übertragung auf Smart Mobility Nutzungen