Digitale Zentralbankwährungen (Teil 1 von 5): Nur eine Frage der Zeit

Autor der Gesamt-Studie ist Sören Hettler, Devisenanalyst DZ BANK AG.

Notenbanken beschäftigen sich seit Jahren mit dem Thema CBDC

Die Diskussion um digitale Zentralbankwährungen (Central Bank Digital Currencies oder CBDCs) ist zwar nicht neu. Schließlich haben bereits in den vergangenen Jahren verschiedene Notenbanken weltweit entsprechende Arbeitsgruppen installiert und teils sogar erste Pilotprojekte durchgeführt. Die Veröffentlichung der Pläne eines Konsortiums um Facebook, in 2020 eine globale Einheitswährung namens Libra ins Leben rufen zu wollen, hat den Debatten um CBDCs allerdings im Sommer vergangenen Jahres neuen Schwung verliehen (für eine detaillierte Ausarbeitung zu Libra und den potenziellen Konsequenzen siehe Studie vom 14. Oktober 2019: „Libra: Großangriff auf die Zentralbanken dieser Welt?“). Hinzu kommen Spekulationen, wonach Chinas Notenbank im ersten Quartal 2020 mit einer digitalen Zentralbankwährung an den Start gehen könnte. Auch in den Reihen der deutschen Regierung ist das Thema mittlerweile präsent. So sprach sich Bundesfinanzminister Scholz vor einigen Wochen für einen „digitalen Euro“ aus, schließlich sollte der Euroraum seiner Meinung nach „das Feld nicht China, Russland, den USA oder irgendwelchen Privatanbietern überlassen“.

Eine produktive Diskussion braucht klare Begriffsdefinitionen

Bei den Äußerungen und Einschätzungen zu digitalen Zentralbankwährungen werden häufig verschiedene Aspekte durcheinandergewürfelt. Umso wichtiger ist eine klare Abgrenzung der einzelnen Teilaspekte, die in diesem Zusammenhang eine Rolle spielen. Dies beginnt bei der Frage, was überhaupt unter einer Zentralbankwährung zu verstehen ist, geht über den Kreis, der Zugang hierzu erhalten soll, bis hin zu den technischen Eigenschaften, gerade mit Blick auf die mögliche Nutzung der Blockchain-Technologie.

Bargeld ist Zentralbankgeld, Einlagen bei den Finanzinstituten nicht

„Der Euro ist die gemeinsame Währung des Euro-Währungsgebiets“, so steht es im Glossar der Deutschen Bundesbank geschrieben. Dies bedeutet aber nicht, dass jeder Euro, den wir im täglichen Gebrauch nutzen, aus Sicht der Notenbanken denselben Stellenwert hat. Eine – auch für die Diskussion um digitale Zentralbankwährungen – zentrale Unterscheidung ist die Differenzierung von Buchgeld, also Einlagen bei Banken, und gesetzlichem Zahlungsmittel, womit im Euroraum ausschließlich das von Notenbanken geschaffene und ausgegebene Bargeld gemeint ist. Während die auf einem Bankkonto gehaltenen Euro lediglich eine Forderung der Bürger gegenüber dem Finanzinstitut darstellen, ist Bargeld eine (indirekte) Verbindlichkeit einer Notenbank und damit Zentralbankgeld.

Bargeld ist zwar die einzige Möglichkeit für private Haushalte und Unternehmen außerhalb des Finanzsektors, Zentralbankgeld zu halten. Tatsächlich existiert jedoch eine zweite Form. Hierbei handelt es sich um Sichteinlagen, die Dritte – in der Regel Finanzinstitute – bei den Notenbanken halten. Dieses bereits heute vorhandene digitale Zentralbankgeld dient vor allem der Abwicklung des Zahlungsverkehrs der Geschäftsbanken untereinander oder fungiert aus deren Sicht als Liquiditätspuffer für unsichere Zeiten.

Privater Zugang zur Zentralbank als zentrale Neuerung

Gerade die Frage nach einer effizienteren Gestaltung dieses Zahlungsverkehrs unter den Geschäftsbanken mithilfe von digitalem Zentralbankgeld auf Basis der Blockchain-Technologie stand in den vergangenen Jahren im Zentrum der CBDC-Diskussion. Zwar gehen die Bemühungen in Richtung dieser „Wholesale-Variante“ weiter, hat doch beispielsweise die Bank für Internationalen Zahlungsausgleich unter anderem mit der Schweizerischen Nationalbank im Oktober 2019 ein Forschungsprojekt zur „Abwicklung von tokenisierten Vermögenswerten zwischen Finanzinstituten“ gestartet. Seit Veröffentlichung der Libra-Pläne hat sich die Debatte allerdings zugunsten der „Retail-Variante“ gewandelt. Hiermit sind CBDCs für Bürger und Nicht-Finanzunternehmen gemeint, wodurch Private einen direkten digitalen Zugang zur Notenbank bzw. deren Bilanz erhalten würden. Laut Befürwortern sind Retail-CBDCs eine notwendige und angemessene Antwort auf die Herausforderungen unserer Zeit, geprägt von einer insgesamt rückläufigen Bargeldnutzung, technischen Neuerungen und Finanzinnovationen sowie intensiven weltweiten Handelsverflechtungen.

Blockchain-Technologie: Möglich aber nicht zwingend

Auf der Blockchain-Technologie basierende Kryptowährungen, wie Bitcoin, Ether oder auch Libra, mögen sicherlich einen Beitrag dazu geleistet haben, dass Notenbanken verstärkt über CBDCs nachdenken – sei es aufgrund der Möglichkeiten dieser technischen Neuerung oder der Erkenntnis, dass private Währungen zumindest theoretisch global funktionieren könnten und dabei teils ohne zentrale Instanz oder Geschäftsbanken auskommen. Die an manchen Stellen gezogene Schlussfolgerung, dass CBDCs grundsätzlich ebenfalls auf einer Blockchain aufgebaut werden müssen, womit eine Token-basierte Krypto-Zentralbankwährung etabliert würde, ist jedoch schlichtweg falsch. Zum einen betrachten einige Zentralbanken die Technologie bislang immer noch mit Skepsis. Zum anderen ist eine Blockchain nach vorherrschender Meinung vor allem dazu geeignet, die Integrität in einem dezentralen Netzwerk sicherzustellen, auch wenn sich die Teilnehmer des Netzwerks gegenseitig nicht vertrauen. Dieses Problem muss aber bei der Etablierung von CBDCs nicht unbedingt auftreten. Und tatsächlich fokussieren viele Zentralbanken ihre Bemühungen derzeit auf andere Lösungen, darunter beispielsweise eine „traditionelle“ kontenbasierte Alternative.

Vorschau auf Teil 2:

- Motivation: Wieso ziehen Zentralbanken CBDCs in Erwägung?

- Andere Zeiten, andere Ansprüche was eine Geldform leisten muss

- Digitales Geld läuft Bargeld zumindest perspektivisch den Rang ab…

- Konkurrenz für den privaten Zahlungsverkehr sicherstellen

- Grenzüberschreitenden Zahlungsverkehr effizienter gestalten

Diese Themen interessieren uns

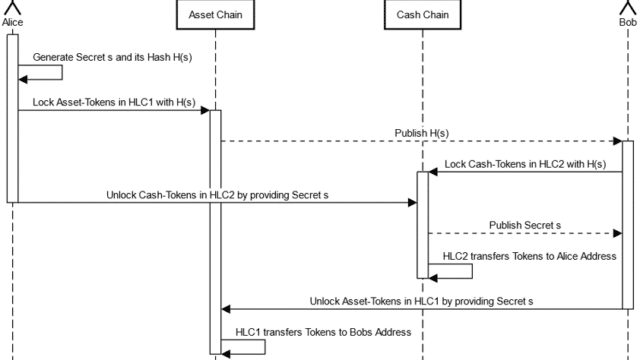

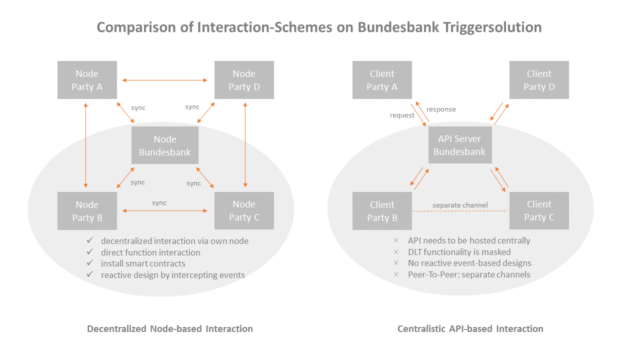

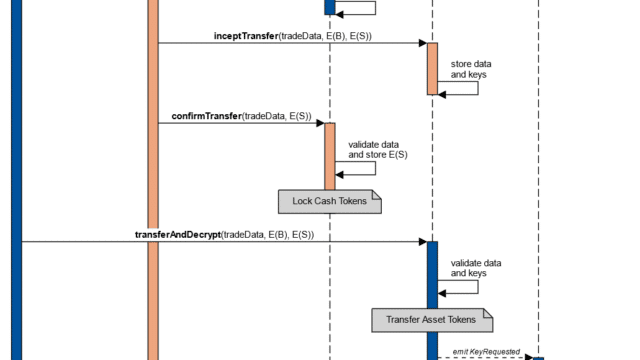

Learnings from ECB Exploratory Phase – Part 2: Review of the HTLC Mechanism

Learnings from ECB Exploratory Phase – Part 1

[…] Digitale Zentralbankwährungen (Teil 1 von 5): Nur eine Frage der Zeit9. Januar 2020 […]