Mr. Bot – Sind Chatbots die neuen Kundenberater?

Gastbeitrag von Mariesa Hofmann*

Goodbye James

„The same procedure as every year, James“. Der Butler aus dem Kult Sketch „Dinner for one“ mag für viele Jahre ein Privileg der wohlhabenden Miss Sophie gewesen sein. Doch sind wir nicht alle mittlerweile in das Privileg gekommen, einen persönlichen Assistenten zu haben? Die Digitalisierung sorgt demnach nicht nur für Veränderungen in der Bankenbranche, sondern macht auch James überflüssig. It’s showtime für eine neue Generation an Butlern, den sogenannten Chatbots.

In bereits erschienenen Blogbeiträgen wurde schon über die Funktionsweise der Technologie berichtet (Teil 1 / Teil 2). Dieser Beitrag skizziert die bisherigen Anwendungsbeispiele aus dem Bankenbereich entlang des Kundeninteraktionsprozesses und zeigt die verschiedenen Vor- und Nachteile auf.

Banking meets Bots: Anwendungsbeispiele entlang der Customer Journey

Siri, Cortana, Alexa sind aus unserem Alltag nicht mehr wegzudenken. Die Programme simulieren, auf Grundlage künstlicher Intelligenz und Machine Learning, eine natürliche Konversation mit dem User. Die Chatbots der kapitalstarken Unternehmen wie Apple, Microsoft und Amazon stehen uns dabei auf verschiedenen Benutzeroberflächen zur Verfügung. Die Bots der Bankenbranche sind bislang weniger bekannt, aber dennoch durchaus vielfältig. Auch sie stehen auf Websites, Apps oder in sozialen Netzwerken zur Verfügung. In einem unserer letzten Beiträge wurden schon einige Chatbots vorgestellt, welche sich im Bankenbereich tummeln.

Besonders spannend ist es, zu sehen, dass auch immer mehr deutsche Banken sich mit dem Thema intensiv beschäftigen und erste Anläufe wagen.

Doch sind Chatbots wirklich Alleskönner in der Kundenkommunikation? Um das herauszufinden werden die Anwendungsmöglichkeiten von Bots anhand der Customer Journey kategorisiert.

Chatbots übernehmen die Kundenkommunikation

Schematische Darstellung der Customer Journey

Ansprache: Geld eintreiben per Video

Geld einfordern ist eine unangenehme und lästige Tätigkeit. Warum also nicht Freunde mittels eines lustigen Videos an das ausstehende Geld erinnern? Die Sparkasse bietet einen Messengerbot in Facebook an, der personalisierte Videos erstellt, die um Rückzahlung der Schulden bitten. Dabei bewirbt sie ganz nebenbei noch ihre neue Bezahlfunktion in der Sparkassen-App. An diesem Beispiel zeigt sich, dass Chatbots im Bereich des Marketings ganz neue Möglichkeiten eröffnen. Sie reichen von kommunikativen Markenbotschaften bis hin zu personalisierten Ansprachen per Messenger.

Beratung: „Hallo, kann ich Ihnen behilflich sein?“

Ist der potentielle Kunde angesprochen, ist das nächste Ziel, dass er ein Produkt oder die Dienstleistung näher kennenlernt. Bei Opel kann beispielsweise ein Probefahrttermin mittels Chatbot terminiert werden. Bei anderen Produkten kann der Chatbot den potenziellen Kunden mit der Bereitstellung von Fakten und Informationen über das Produkt beraten. Bereits 2015 führte das US-amerikanische Finanzunternehmen Ally Bank als eine der ersten Banken einen Beratungs-Chatbot ein: Ally Assist ist ein virtueller Assistent in der Ally Mobile Banking App, welcher Informationen rund um die Produkte und Dienstleistungen bereitstellt. Für komplexe oder sensible Themen gibt es die Möglichkeit, den Chatbot zu verlassen und mit einem „echten“ Berater zu kommunizieren.

Kauf: Zauberwort „Chatbanking“

Gerade wenn zuvor die Kundenbedürfnisse in einer begleitenden Chat-Konversation erfasst worden sind, bietet sich die Nutzung des Chatbots für den Kaufabschluss an. Unterschiedliche Messengerbots verfügen bereits über die passenden Funktionalitäten, um aus dem Dialog heraus das gewünschte Produkt zu erwerben.

Ein Beispiel dafür ist der 2016 eingeführte Chatbot der Bank Barclays Africa. Der Chatbot ermöglicht dem Kunden Banking über Social Media Kanäle. Mittels „Chatbanking“ können Nutzer über den erweiterten Twitter- oder Facebook-Messenger Zahlungen an Freunde durchführen. Sogar Strom- und Handyverträge können innerhalb einer Konversationsschnittstelle abgeschlossen werden.

Service: „Alexa, frag Volksbank“

Einer der Hauptanwendungsfälle für Chatbots stellt der Kundenservice dar. Intelligente Chatbots können herkömmliche Kundenanliegen automatisch und schnell bedienen sowie komplexe Anliegen kategorisieren. Mittels dieser Kategorisierung kann der Kunde dann direkt an den zuständigen Servicemitarbeiter weitergeleitet werden. Weitere Anwendungsmöglichkeiten können außerdem Push-Benachrichtigungen bei Abbuchungen, Konten- und Umsatzaufstellungen sowie eine Filial- und Bankautomatensuche sein.

Seit September 2017 bietet die Volksbank Ortenau einen Skill für Alexa von Amazon an, der Fragen rund um das genossenschaftliche Banking beantwortet. Mit Fragen nach den Öffnungszeiten, Filialen, Geldautomaten und den am häufigsten gestellten Fragen (FAQs) sind die Anwendungsmöglichkeiten noch begrenzt, aber die Anwendung stellt einen ersten großen Schritt dar.

Kundenbindung: „Wir haben weitere Produktempfehlungen für Sie.“

Im Bereich der Kundenbindung können Chatbots Kunden passende Incentives empfehlen, um Kunden zu binden. Diese Empfehlungen können Upgrade-Produkte und sinnvolle Zubuchoptionen darstellen. Diese Funktion ist in den Chatbots häufig von Beginn an vorhanden.

Kundenberater Herr Bot

Die Darstellung zeigt, dass die Einsatzmöglichkeiten von Chatbots sich über alle Bereiche der Customer Journey erstrecken. Doch haben die Investitionen für die Chatbot-Entwicklung Zukunftschancen oder handelt es sich nur um einen kurzzeitigen Trend?

Der größte Vorteil von Chatbots liegt in der automatisierten Kommunikation in natürlicher Sprache. Damit sind die virtuellen Assistenten rund um die Uhr von jedem beliebigen Ort erreichbar und bieten Nutzern so einen flexiblen Zugang. Chatbots sind zudem für eine breite Masse von Benutzern zugänglich, da keine Softwareinstallationen, bestimmte Betriebssyteme und Eingabegeräte notwendig sind. Durch die natürliche sprachliche Kommunikation entfällt ebenfalls die Suche nach den gewünschten Informationen. Wir können mit einem Befehl „Bitte überweise 10 Euro an meine Mutter“ eine Überweisung tätigen, statt auf der Homepage unter Privatkunden/e-Banking/Konten /Zahlungsaufträge/Vorlage die Überweisung manuell auszuführen. Zukünftig könnten sich auch durch die Weiterentwicklung der Künstlichen Intelligenz (KI) weitere Verbesserungen hinsichtlich der User Experience und des User Interfaces ergeben.

„Es tut mir leid, ich konnte Sie leider nicht verstehen“

Trotz der vielen Möglichkeiten, die Chatbots für die Nutzer und Unternehmen darstellen, ist für viele das Thema noch nicht wirklich greifbar. Einer Studie zufolge haben 69% der Deutschen den Begriff „Chatbot“ noch nie gehört. Auch wer von den digitalen Butlern eine emotionale Kommunikation erwartet, welche die Anfragen des Nutzers vollständig zutreffend beantwortet, wird häufig enttäuscht. Insbesondere bei komplexen Fragestellungen oder kritischen und verärgerten Usern kommen Bots zurzeit schnell an ihre Grenzen.

Eine zusätzliche Frage, die es künftig zu beantworten gilt, lautet auch: Wer haftet für die automatische (und möglicherweise unkontrollierte) Kommunikation? Ein Beispiel dafür ist der Bot Tay welcher, angeleitet von den Nutzern, rassistische Hasspostings produzierte.

Hinsichtlich der Usability sind durchaus Alltagssituationen denkbar, in denen die Verwendung des Sprachinterfaces, gerade bei Finanzangelegenheiten, nicht opportun ist (beispielsweise in öffentlichen Räumen). Bei komplexen Sachverhalten dürfte das aufwändige Eintippen langer Fragestellungen ebenfalls nicht kundenfreundlich sein.

In Anbetracht dieser Nachteile und Risiken zeigt sich meiner Meinung nach, dass Bots auf absehbare Zeit keinen bisherigen Kommunikationskanal vollständig ersetzen können. Mr. Bot stellt vielmehr einen weiteren Kontaktpunkt dar, um mit dem Kunden kommunizieren zu können.

Was denken sie über den neuen Kundenberater Mr. Bot? Hinterlassen Sie sie uns doch gerne einen Kommentar. Wir freuen uns auf Ihre Fragen und Anregungen!

*Mariesa Hofmann ist duale Studentin in der DZ BANK und Mitglied des Trendscouting-Team.

Diese Themen interessieren uns

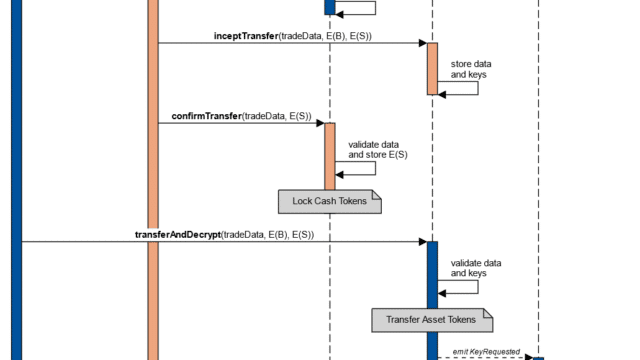

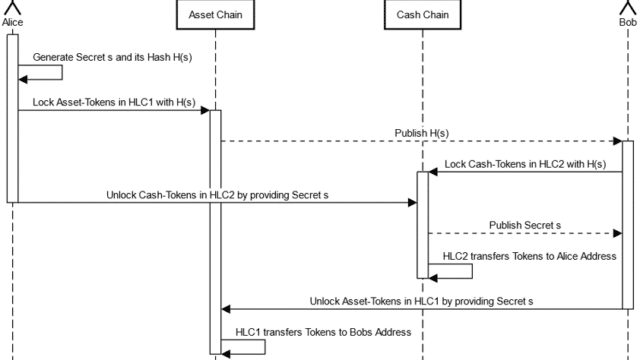

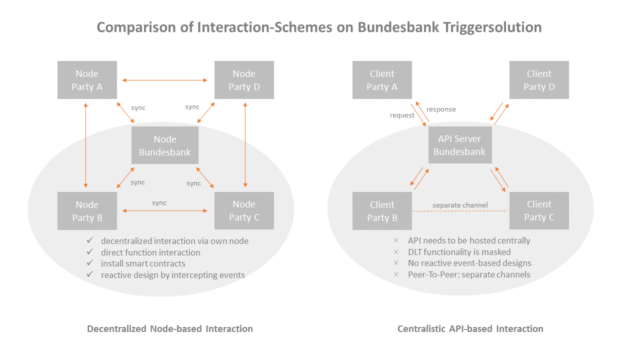

Learnings from ECB Exploratory Phase – Part 2: Review of the HTLC Mechanism

Learnings from ECB Exploratory Phase – Part 1